Thuế nhà thầu nước ngoài không còn là định nghĩa xa lạ đối với doanh nghiệp hiện nay. Tuy nhiên, có nhiều người vẫn đang lúng túng và chưa thực sự hiểu về loại thuế đặc biệt nói trên. Việc kiểm soát hiệu quả vấn đề này có ảnh hưởng lớn đến tính pháp lý và tài chính của doanh nghiệp. Hãy cùng theo dõi bài viết dưới đây để biết thêm thông tin chi tiết.

Thuế nhà thầu nước ngoài là gì?

Thuế nhà thầu nước ngoài (hay còn gọi Foreigner Contractor Tax) là loại thuế áp dụng đối với cá nhân, tổ chức nước ngoài có phát sinh thu nhập đến từ việc cung ứng dịch vụ hay hàng hóa tại Việt Nam. Theo đó, định nghĩa nhà thầu nước ngoài tức là:

- Cá nhân (có cư trú hoặc không) hoạt động kinh doanh tại Việt Nam.

- Tổ chức nước ngoài (có/ không có cơ sở tại Việt Nam) phát sinh hoạt động kinh doanh tại Việt Nam.

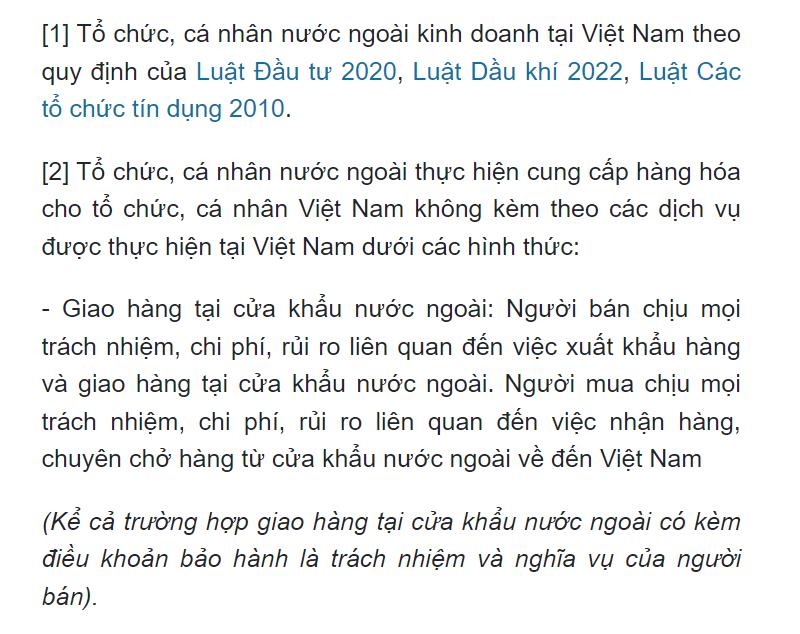

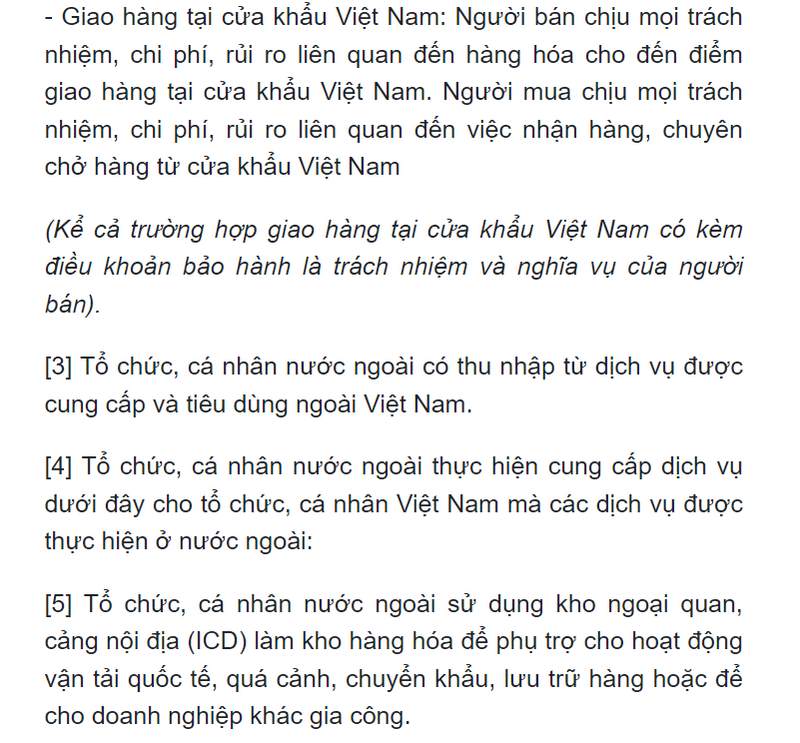

Cá nhân/ tổ chức chịu thuế thầu nước ngoài có nghĩa vụ nộp thuế GTGT, thuế TNDN hoặc thuế TNCN. Các loại thuế này phát sinh chỉ khi bạn có thu nhập tại Việt Nam. Căn cứ vào Điều 1, Thông tư 103/2014/TT-BTC quy định việc tính thuế nhà thầu khi có những hoạt động dưới đây:

- Tổ chức nước ngoài kinh doanh có hoặc không có cơ sở thường trú tại Việt Nam; cá nhân nước ngoài kinh doanh có hoặc không cư trú tại Việt Nam (gọi chung là Nhà thầu nước ngoài). Họ kinh doanh hoặc có thu nhập phát sinh tại VN trên cơ sở giấy tờ như hợp đồng, thỏa thuận, cam kết với các tổ chức, cá nhân khác;

- Tổ chức, cá nhân nước ngoài cung ứng hàng hóa tại Việt Nam theo hình thức xuất nhập khẩu và có phát sinh thu nhập trên cơ sở hợp đồng ký với các doanh nghiệp Việt Nam (trừ trường hợp gia công và xuất hàng cho nước ngoài) hoặc thực hiện phân phối hàng hóa tại Việt Nam theo các điều khoản thương mại quốc tế – Incoterms;

- Tổ chức, cá nhân nước ngoài là chủ sở hữu phân phối hàng hóa hoặc chịu trách nhiệm về chi phí phân phối, quảng cáo, tiếp thị, dịch vụ giao cho tổ chức Việt Nam; bao gồm cả trường hợp uỷ quyền hoặc thuê một số tổ chức Việt Nam thực hiện một phần có liên quan;

- Tổ chức, cá nhân nước ngoài thực hiện việc đàm phán hay ký kết hợp đồng;

- Tổ chức, cá nhân nước ngoài thực hiện việc xuất nhập khẩu, phân phối tại thị trường Việt Nam theo pháp luật về thương mại.

Thuế nhà thầu nước ngoài gồm mấy loại?

Căn cứ vào Điều 5 Thông tư 103/2014/TT-BTC quy định về các loại thuế thầu nước ngoài áp dụng như sau:

- Nhà thầu nước ngoài hay nhà thầu phụ nước ngoài là tổ chức kinh doanh phải thực hiện nghĩa vụ thuế giá trị gia tăng (GTGT) và thuế thu nhập doanh nghiệp (TNDN).

- Nhà thầu nước ngoài và nhà thầu phụ nước ngoài là cá nhân kinh doanh thực hiện nghĩa vụ thuế GTGT và thuế thu nhập cá nhân (TNCN).

- Đối với các loại thuế, phí và lệ phí khác, Nhà thầu nước ngoài và nhà thầu phụ nước ngoài thực hiện theo các văn bản pháp luật hiện hành.

Theo đó, thuế này còn phụ thuộc vào đối tượng đóng thuế và loại thuế cần nộp. Thực tế, các nhà thầu nước ngoài có mặt tại Việt Nam đa phần thuộc loại tổ chức kinh doanh, nên chủ yếu sẽ có 02 loại thuế phổ biến là thuế TNDN, GTGT.

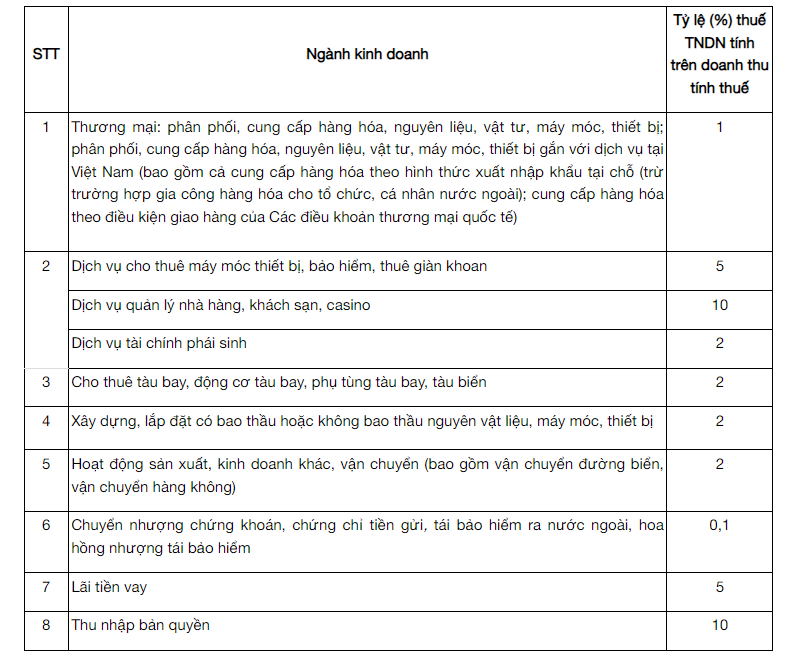

Thuế thu nhập doanh nghiệp

*Căn cứ theo Điều 13 Thông tư 103/2014/TT-BTC, số thuế TNDN nước ngoài được tính theo công thức dưới đây:

Số thuế TNDN = Doanh thu thuế TNDN x Tỷ lệ % thuế TNDN

Theo đó, thuế TNDN đối với từng loại hình kinh doanh được thể hiện qua bảng sau:

Thuế giá trị gia tăng

*Theo quy định Điều 12 Thông tư 103/2014/TT-BTC, số thuế GTGT các nhà thầu nước ngoài phải đóng là:

Số thuế GTGT = Doanh thu tính thuế GTGT x Tỷ lệ % để tính thuế GTGT

Để tra cứu thuế GTGT, ta dùng bảng sau:

Thuế thu nhập doanh nghiệp

Đối với cá nhân nước ngoài không cư trú tại Việt Nam thì thuế TNCN được quy định là 20% và không tính giảm trừ gia cảnh.

Đối với cá nhân nước ngoài có địa chỉ cư trú tại Việt Nam, thuế TNCN được tính tương tự người Việt Nam.

Khi nào thì thuế nhà thầu nước ngoài được khấu trừ

Thuế nhà thầu ngoài nước được tính chủ yếu bằng 2 phương pháp là kê khai và trực tiếp. Khi sử dụng phương pháp kê khai, nhà thầu có thể nộp thuế tương tự như doanh nghiệp Việt Nam và được khấu trừ theo đúng quy định.

Bên cạnh đó, nhà thầu nước ngoài sẽ phải đăng ký kê khai thuế giống doanh nghiệp Việt Nam. Để được xét diện khấu trừ, nhà thầu cần đáp ứng những điều kiện sau đây:

- Là doanh nghiệp có cơ sở tại Việt Nam.

- Là đối tượng đăng ký cư trú thuế tại Việt Nam.

- Thời hạn kinh doanh theo hợp đồng nhà thầu hơn 183 ngày.

- Hoàn tất tờ khai đăng ký thuế và được cấp mã số thuế theo chế độ kế toán của Việt Nam.

Đại diện Việt Nam cần có văn bản thông báo về việc nhà thầu nước ngoài sẽ nộp theo phương pháp khấu trừ đến cơ quan thuế trong vòng 20 ngày kể từ khi ký hợp đồng.

Trong trường hợp nhà thầu thực hiện nhiều hợp đồng trong cùng thời điểm thì chỉ cần một trong số đó được chấp thuận. Lúc này, các hợp đồng còn lại sẽ tự động theo phương pháp khấu trừ đã đăng ký.

Phương pháp nộp thuế mà nhà thầu nước ngoài có thể lựa chọn

Tương tự các doanh nghiệp khác, nhà thầu nước ngoài có thể lựa chọn phương pháp tính thuế phù hợp.

Phương pháp khấu trừ

Nhà thầu đăng ký nộp thuế theo phương pháp này sẽ phải nộp thuế GTGT và TNDN.

Phương pháp ấn định tỷ lệ

Nhà thầu áp dụng phương thức ấn định tỷ lệ sẽ không cần phải đăng ký và kê khai thuế GTGT, TNDN. Hiện nay, phương pháp ấn định tỷ lệ được áp dụng phổ biến nhất.

Phương pháp hỗn hợp

Nhà thầu áp dụng phương pháp hỗn hợp sẽ thực hiện đồng thời hai nghĩa vụ:

+ Kê khai và nộp thuế GTGT theo phương thức khấu trừ.

+ Nộp thuế TNDN theo phương thức ấn định tỷ lệ.

Thuế nhà thầu nước ngoài không áp dụng đối với đối tượng nào?

Theo Điều 2 Thông tư 103/2014/TT-BTC, thuế nhà thầu ngoài nước không được áp dụng đối với:

Thuế Nhà Thầu Có Cơ Sở Pháp Lý Như Thế Nào?

Một số văn bản pháp lý liên quan đến thuế nhà thầu nước ngoài mà các doanh nghiệp cần nắm rõ để tra cứu như sau:

Thuế Giá trị gia tăng

– Luật Thuế Giá trị gia tăng số 13/2008/QH12 ban hành ngày 03 tháng 06 năm 2008.

– Luật Thuế Giá trị gia tăng số 31/2013/QH13 có hiệu lực ngày 19 tháng 06 năm 2013 (bổ sung).

– Nghị định 209/2013/NĐ-CP ban hành ngày 18 tháng 12 năm 2023.

Thuế Thu nhập doanh nghiệp

– Luật Thế Thu nhập doanh nghiệp 14/2008/QH12 ngày 03/06/2008.

– Luật Thế Thu nhập doanh nghiệp 32/2013/QH13 ngày 19/06/2013.

– Nghị định 218/2013/NĐ-CP 26/12/2023.

Quản lý thuế (QLT) điều chỉnh

– Luật QLT 78/2006/QH11 ngày 29/11/2006.

– Luật QLT số 21/2012/QH13 ngày 20/11/2012.

Tư vấn khai thuế nhà thầu nước ngoài

Rất nhiều doanh nghiệp nước ngoài kinh doanh tại Việt Nam gặp khó khăn trong quá trình kê khai, khấu trừ và nộp thuế. Do sự phức tạp của loại thuế này nên dễ xảy ra những sai sót, điều này sẽ làm tăng đáng kể chi phí không cần thiết.

Luatdaibang.net là văn phòng luật sư chuyên nghiệp, hội tụ các chuyên gia nhiều năm kinh nghiệm trong lĩnh vực tài chính và pháp luật. Dịch vụ của chúng tôi liên quan đến tư vấn thuế bao gồm:

- Hỗ trợ tư vấn và kê khai thuế nhà thầu nước ngoài cho khách hàng;

- Đánh giá các yêu cầu thuế nhà thầu liên quan;

- Rà soát, đánh giá rủi ro về việc tuân thủ thuế và các hồ sơ, chứng từ;

- Hỗ trợ khiếu nại thuế;

- Hỗ trợ khi bị kiểm tra, thanh tra thuế.

Như vậy, thuế nhà thầu nước ngoài được áp dụng đối với các cá nhân, tổ chức có hoạt động kinh doanh tại Việt Nam. Dịch vụ tại luatdaibang.net chắc chắn sẽ là giải pháp hoàn hảo cho nghiệp vụ thuế, giúp doanh nghiệp tránh những rủi ro không cần thiết cũng như thúc đẩy quá trình nộp thuế nhanh chóng.

Hoàng Văn Minh nổi tiếng với phong cách làm việc chuyên nghiệp, tận tâm, và luôn đặt lợi ích của khách hàng lên hàng đầu. Với phương châm “Công lý và sự minh bạch” ông Minh không chỉ là một luật sư giỏi mà còn là một người bạn đồng hành đáng tin cậy trong hành trình bảo vệ quyền lợi pháp lý của mỗi người. Trang web Luật Đại Bàng do ông điều hành đã trở thành một địa chỉ tin cậy cho nhiều người tìm kiếm sự trợ giúp và tư vấn pháp lý. Hoàng Văn Minh cam kết tiếp tục đồng hành và hỗ trợ cộng đồng bằng kiến thức và sự hiểu biết của mình, góp phần xây dựng một xã hội công bằng và văn minh hơn.

Thông tin liên hệ:

Website: https://luatdaibang.net

Hotline: 028 9802 9804

Email: [email protected]

Địa chỉ: 292 Đ. Nguyễn Xí, Phường 13, Bình Thạnh, Hồ Chí Minh, Việt Nam