Thuế giá trị gia tăng (VAT) là một hình thức thuế tiêu thụ phổ biến được áp dụng trên hàng hóa và dịch vụ tại nhiều quốc gia trên thế giới. Đây là một công cụ quan trọng trong việc tài trợ cho các chính sách và dịch vụ công, đồng thời cũng góp phần vào quá trình phát triển kinh tế của một quốc gia. Vậy bạn có biết cụ thể thuế giá trị gia tăng là gì chưa? Chi tiết sẽ được cập nhật trong bài viết dưới đây của luatdaibang.net.

Tổng quan về thuế giá trị gia tăng là gì?

Để hiểu rõ về thuế giá trị gia tăng (GTGT), bạn cần nắm rõ các thông tin dưới đây:

Khái niệm của thuế GTGT

Thuế giá trị gia tăng còn được biết đến với tên viết tắt là VAT (Value-Added Tax). Đây là loại thuế được cộng thêm vào giá bán của các loại hàng hóa, dịch vụ và do người tiêu dùng chi trả để sử dụng loại hàng hóa, dịch vụ đó.

4 đặc điểm quan trọng của thuế giá trị gia tăng

Thuế giá trị gia tăng mang 4 đặc điểm chính, đó là:

- Thứ nhất, thuế GTGT là loại thuế gián thu, do người tiêu dùng cuối cùng chịu, Các cơ sở kinh doanh, doanh nghiệp cung cấp dịch vụ, hàng hóa sẽ có nghĩa vụ nộp thuế vào ngân sách nhà nước thay cho người mua hàng.

- Thứ 2, thuế giá trị gia tăng là một loại thuế tiêu dùng nhiều giai đoạn không trùng lặp. Loại thuế này sẽ đánh vào mọi giai đoạn luân chuyển từ sản xuất tới lưu thông, tiêu dùng. Mỗi giai đoạn sẽ được tính phần giá trị gia tăng riêng, không tính phần thuế VAT ở những giai đoạn luân chuyển trước đó.

- Đặc điểm thứ 3 của thuế VAT đó là được đánh thuế theo nguyên tắc điểm đến. Thông thường, loại thuế này sẽ đánh vào các loại dịch vụ, hàng hóa nhằm mục đích sản xuất và tiêu dùng trong nước. Thuế này không phân biệt hàng hóa dịch vụ đó được nhập khẩu từ nước ngoài hay sản xuất trong nước.

- Thứ 4, phạm vi điều tiết của thuế giá trị gia tăng rất rộng. Loại thuế này được coi là thuế tiêu dùng thông thường, vì vậy đánh vào hầu hết các loại hàng hóa, dịch vụ.

Vai trò của thuế GTGT

Thuế giá trị gia tăng đóng vai trò quan trọng trong cuộc sống ngày nay như:

- Thuế giá trị gia tăng đóng vai trò quan trọng trong Ngân sách nhà nước.

- Loại thuế này cũng góp phần thúc đẩy việc xuất khẩu hàng hóa, dịch vụ.

- Đẩy mạnh việc thực hiện chế độ hạch toán, sử dụng hóa đơn.

- Điều tiết thu nhập của các cá nhân, tổ chức sử dụng các loại hàng hóa, dịch vụ chịu thuế GTGT.

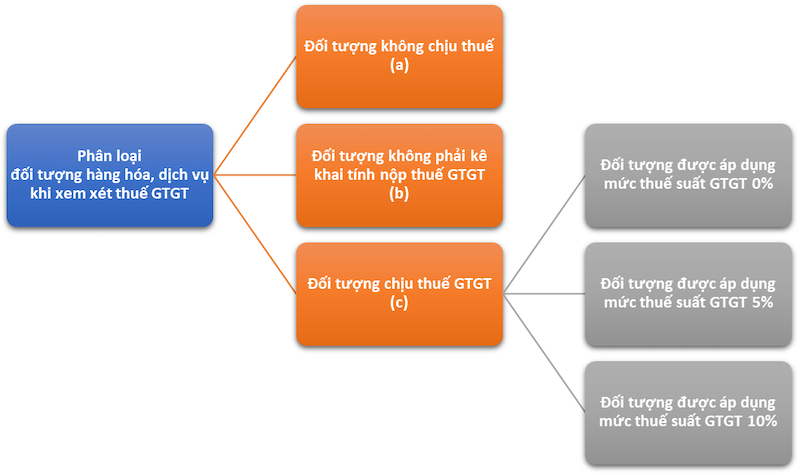

Đối tượng nào được áp thuế giá trị gia tăng?

Các loại hàng hóa, dịch vụ được áp thuế giá trị gia tăng sẽ được phân làm 3 nhóm đối tượng chính bao gồm:

Đối tượng chịu thuế GTGT

Tổ chức, cá nhân thực hiện sản xuất, kinh doanh hàng hóa, các loại dịch vụ chịu thuế GTGT:

- Ví dụ: Doanh nghiệp sản xuất, chế biến thực phẩm, may mặc, điện tử; doanh nghiệp bán lẻ hàng hóa, dịch vụ vận tải, du lịch;…

Cá nhân kinh doanh hộ gia đình, hộ kinh doanh cá nhân:

- Ví dụ: Hộ kinh doanh bán tạp hóa, quán ăn, tiệm sửa xe, thợ may,…

Các chi nhánh, văn phòng đại diện theo pháp luật của tổ chức nước ngoài:

- Ví dụ: Chi nhánh công ty nước ngoài kinh doanh bất động sản, dịch vụ tư vấn, du lịch,…

Trong đó, theo Điều 8 Luật Thuế giá trị gia tăng 2008 và Nghị quy định về thuế suất thuế GTGT, đối tượng chịu thuế giá trị gia tăng sẽ chia ra làm 4 trường hợp nhỏ như sau:

Đối tượng phải chịu thuế suất thuế GTGT 0%

Theo quy định hiện hành của Việt Nam, một số đối tượng sau đây được áp dụng mức thuế suất thuế giá trị gia tăng (GTGT) 0%:

- Hàng hóa, dịch vụ xuất khẩu: Bao gồm hàng hóa được bán, chuyển nhượng, cho thuê, cho mượn, mang, chuyển, gửi ra nước ngoài hoặc khu phi thuế quan để tiêu dùng, sử dụng tại nước ngoài hoặc khu phi thuế quan.

- Hoạt động lắp đặt, xây dựng, công trình ở nước ngoài và khu phi thuế quan: Bao gồm hoạt động xây dựng, lắp đặt công trình do tổ chức, cá nhân Việt Nam thực hiện tại nước ngoài hoặc khu phi thuế quan

- Vận tải quốc tế: Bao gồm hoạt động vận tải hành khách, hàng hóa bằng phương tiện hàng không, đường bộ, đường thủy, đường sắt qua biên giới quốc gia.

Đối tượng phải chịu thuế suất thuế GTGT 5%

Theo quy định hiện hành của Việt Nam, một số đối tượng sau đây được áp dụng mức thuế suất thuế giá trị gia tăng (GTGT) 5%:

- Nước sạch: Bao gồm nước được cung cấp cho sinh hoạt, sản xuất, kinh doanh.

- Sách giáo khoa, tài liệu giáo dục: Bao gồm sách giáo khoa, tài liệu giáo dục do Bộ Giáo dục và Đào tạo hoặc các cơ quan có thẩm quyền khác biên soạn, xuất bản.

- Dịch vụ y tế: Bao gồm dịch vụ khám, chữa bệnh, chăm sóc sức khỏe do các bệnh viện, phòng khám, cơ sở y tế thực hiện.

- Thuốc bảo vệ thực vật, vật nuôi: Bao gồm thuốc bảo vệ thực vật, vật nuôi được sử dụng trong sản xuất nông nghiệp.

Đối tượng phải chịu thuế suất thuế GTGT 8%

Theo quy định hiện hành của Việt Nam, một số đối tượng sau đây được áp dụng mức thuế suất thuế giá trị gia tăng (GTGT) 8%:

- Hoạt động viễn thông: Bao gồm cung cấp dịch vụ viễn thông như điện thoại cố định, di động, internet, truyền hình cáp.

- Hoạt động tài chính, ngân hàng, chứng khoán, bảo hiểm: Bao gồm cung cấp dịch vụ ngân hàng, đầu tư tài chính, bảo hiểm.

- Kinh doanh bất động sản: Bao gồm các hoạt động mua bán, cho thuê, chuyển nhượng bất động sản.

- Kim loại, sản phẩm từ kim loại đúc sẵn: Bao gồm các loại kim loại, sản phẩm từ kim loại đúc sẵn được sử dụng trong sản xuất, xây dựng.

- Sản phẩm khai khoáng (không kế khai thác than): Bao gồm các sản phẩm khai khoáng như quặng sắt, quặng đồng, đá vôi, cát,…

Lưu ý:

Đến tháng 6/2024, Chính phủ đã ban hành Chính sách giảm thuế suất thuế GTGT xuống còn 8% theo Nghị quyết 110/2023/QH15 như sau: “Giảm 2% thuế VAT trong năm 2024 đối với các nhóm hàng hóa, dịch vụ đang áp dụng mức thuế suất giá trị gia tăng là 10% (xuống còn 8%). Chính sách này không bao gồm nhóm hàng hóa, dịch vụ sau: Viễn thông, công nghệ thông tin, chứng khoán, bảo hiểm, hoạt động tài chính, ngân hàng, kinh doanh bất động sản, sản phẩm khai khoáng (không kế sản phẩm khai thác than), kim loại, sản phẩm từ kim loại đúc sẵn, sản phẩm hoá chất, than cốc, dầu mỏ tinh chế, sản phẩm hàng hóa và các loại dịch vụ chịu thuế tiêu thụ đặc biệt

Đối tượng nào không phải chịu thuế GTGT?

Đối tượng không phải chịu thuế giá trị gia tăng được quy định chi tiết ngay dưới đây:

- Hàng hóa là các sản phẩm nông nghiệp hoặc dịch vụ là đầu vào của hoạt động sản xuất nông nghiệp.

- Hàng hóa, dịch vụ đặc biệt không phải chịu thuế VAT vì các lý do xã hội.

- Hàng hóa, dịch vụ không phải chịu thuế dựa theo quy định của quốc tế.

- Các loại hàng hóa, dịch vụ không được tiêu dùng tại Việt Nam.

- Hàng hóa, dịch vụ của những người kinh doanh có thu nhập thấp (Từ 100 triệu trở xuống).

- Các loại hàng hóa, dịch vụ được chi trả bởi nhà nước.

Ngoài ra, đối tượng không phải chịu thuế VAT có thể do những lý do khác như:

- Chuyển quyền sử dụng đất

- Vàng nhập khẩu dạng thỏi, miếng, các loại vàng chưa chế tác

- Chuyển giao công nghệ dựa theo những quy định của Luật chuyển giao công nghệ

- Nhà ở của nhà nước, được nhà nước bán cho người thuê đáp ứng quy định của Chính phủ về mua bán và kinh doanh nhà ở.

Đối tượng nào không phải tính khai, nộp thuế giá trị gia tăng?

Danh mục những đối tượng không phai khai, nộp thuế GTGT bao gồm:

- Luồng tiền chuyển từ bên này sang bên khác, không có hàng hóa hay dịch vụ đối ứng nên không được tính là có tiêu dùng.

- Trường hợp chỉ có tài sản luân chuyển, không phát sinh luồng tiền nên không được tính là giao dịch bán hàng.

- Hàng hóa, dịch vụ luân chuyển nội bộ và không phải nghiệp vụ mua bán cũng sẽ không phải tính thuế giá trị gia tăng

- Trường hợp có sự luân chuyển hàng hóa những chỉ là hoạt động cho vay, hoàn trả, không được tính là nghiệp vụ mua bán.

- Trường hợp không đáp ứng được các điều kiện về đối tượng nộp thuế cũng sẽ không phải nộp thuế GTGT.

- Trường hợp tiêu dùng ngoài phạm vi lãnh thổ Việt Nam. Điều này nằm ngoài nguyên tắc điểm đến nên hàng hóa không phải chịu thuế Giá trị gia tăng.

- Các sản phẩm chăn nuôi, trồng trọt, thủy hải sản chưa qua chế biến hoặc chỉ qua sơ chế thông thường cũng không phải chịu thuế GTGT.

Công thức tính thuế giá trị gia tăng mới nhất

Để tính thuế giá trị gia tăng có thể áp dụng theo 2 phương pháp dưới đây:

Phương pháp khấu trừ

Công thức để tính thuế giá trị gia tăng dựa theo phương pháp khấu trừ như sau:

Số thuế VAT cần phải nộp = Số thuế GTGT đầu ra – Số thuế GTGT đầu vào được khấu trừ

Số VAT đầu vào được khấu trừ: Đây là số thuế giá trị gia tăng (VAT) ghi trên hóa đơn khi mua hàng hóa, dịch vụ hoặc chứng từ nộp thuế GTGT của hàng hóa nhập khẩu, đảm bảo đáp ứng các quy định liên quan.

Trong đó:

Số thuế VAT đầu ra = Giá thuế của các sản phẩm/ dịch vụ bán ra x Thuế suất thuế GTGT của các sản phẩm/ dịch vụ đó theo quy định

Cách tính này áp dụng cho các đơn vị kinh doanh có đầy đủ chế độ kế toán và hóa đơn, chứng từ theo quy định của pháp luật. Bao gồm:

- Đơn vị kinh doanh cần có doanh thu từ một tỷ đồng trở lên từ hoạt động bán hàng hóa và cung cấp dịch vụ ( Ngoại trừ hộ, cá nhân kinh doanh).

- Đơn vị kinh doanh đã đăng ký nộp thuế theo phương pháp khấu trừ ( Ngoại trừ hộ, cá nhân kinh doanh).

Phương pháp trực tiếp

Cách tính thuế giá trị gia tăng theo phương pháp trực tiếp sẽ được áp dụng cho các trường hợp:

- Doanh nghiệp hoặc hợp tác xã có doanh thu hàng năm ít hơn 1 tỷ đồng ( Ngoại trừ trường hợp đăng ký nộp thuế theo khấu trừ)

- Các tổ chức, cá nhân ở nước ngoài không có cơ sở kinh doanh tại Việt Nam nhưng có phát sinh doanh thu tại Việt Nam và có đầy đủ chế độ kế toán, hoá đơn, chứng từ.

- Một số tổ chức kinh tế khác ( Không bao gồm các trường hợp nộp thuế theo phương pháp khấu trừ)

Công thức tính thuế GTGT theo phương pháp này như sau:

Số thuế VAT cần nộp = Tỷ lệ % x Doanh thu

Trong công thức này, tỷ lệ % tính thuế sẽ quy định như sau:

- Dịch vụ phân phối, cung cấp hàng hóa, tỷ lệ sẽ là 1%

- Các hoạt động kinh doanh khác, tỷ lệ sẽ là 2%

- Sản xuất, dịch vụ vận tải có gắn liền với hàng hóa, xây dựng có bao thầu nguyên vật liệu, tỷ lệ sẽ là 3%; không bao thầu nguyên vật liệu là 5%

- Với hoạt động mua bán, chế tác vàng, bạc, đá quý, tỷ lệ sẽ là 10%.

Bạn đang tìm kiếm sự hỗ trợ pháp lý chuyên sâu về thuế? Luật Đại Bàng tự hào mang đến cho bạn dịch vụ Tư vấn Thuế toàn diện, đảm bảo uy tín, chuyên nghiệp và hiệu quả. Chúng tôi cam kết cung cấp các giải pháp tối ưu nhất cho mọi nhu cầu thuế của cá nhân và doanh nghiệp.

Lời kết

Thuế giá trị gia tăng là loại thuế không thể thiếu trong cuộc sống hàng ngày của mỗi chúng ta. Liên hệ ngay luatdaibang.net nếu bạn đang có những vấn đề hoặc thắc mắc về thuế giá trị gia tăng là gì hoặc đang tìm kiếm dịch vụ pháp luật chuyên nghiệp, tận tâm.

Hoàng Văn Minh nổi tiếng với phong cách làm việc chuyên nghiệp, tận tâm, và luôn đặt lợi ích của khách hàng lên hàng đầu. Với phương châm “Công lý và sự minh bạch” ông Minh không chỉ là một luật sư giỏi mà còn là một người bạn đồng hành đáng tin cậy trong hành trình bảo vệ quyền lợi pháp lý của mỗi người. Trang web Luật Đại Bàng do ông điều hành đã trở thành một địa chỉ tin cậy cho nhiều người tìm kiếm sự trợ giúp và tư vấn pháp lý. Hoàng Văn Minh cam kết tiếp tục đồng hành và hỗ trợ cộng đồng bằng kiến thức và sự hiểu biết của mình, góp phần xây dựng một xã hội công bằng và văn minh hơn.

Thông tin liên hệ:

Website: https://luatdaibang.net

Hotline: 028 9802 9804

Email: [email protected]

Địa chỉ: 292 Đ. Nguyễn Xí, Phường 13, Bình Thạnh, Hồ Chí Minh, Việt Nam